台灣最近興起etf熱潮 ,這麼多的etf 看得頭昏眼花 今天針對台灣的國民配息ETF 來做一個分析 要如何兼顧成長跟現金流的目的 所以作了以下分析

- Oct 03 Sun 2021 06:10

國民ETF 的分析

- Sep 29 Wed 2021 06:49

先鋒對 4% 規則的看法

- Jul 22 Sat 2017 23:56

退休投資金桶管理三要訣

退休投資金桶管理三要訣

維持投資金桶並沒有一體適用的良方,而是依據投資人的偏好、退休期間的投資組合複雜度、投資組合的最終目標,採行恰如其份的投資金桶維護方法。

Christine Benz12/07/16

乍看之下,投資金桶對於退休投資組合來說,或許太過簡單。投資人只要安排好不同的投資金桶,就可安心享受退休生活了,真是這樣嗎?實際上,並非如此。不僅如何於初期建立投資組合是重要的,投資人後續對投資組合的維護、如何從中領取資金也都至為重要。

一些退休人士可能誤以為投資金桶的維護與運用一樣容易,只要依序使用三個金桶的資金支付生活所需即可,也就是從1號金桶(資金/現金)開始,再到2號金桶(債券),最後才是3號金桶(股票)。

此法看來相當簡單且誘人,但易造成退休人士在晚年之時,持有以股票為重或僅有股票的投資組合。Wade Pfau及Michael Kitces的研究確實發現,越趨積極的資產配置是合理的,此法能幫助投資人在退休初期面臨市況不佳之時,避免報酬序列風險(sequence of return risk)的缺點。然而,一個波動越漸增加的投資組合,並不適合隨著年紀增長而漸需收益穩定的投資人;同時投資人在3號股票金桶報酬不佳之時,又要如何支付生活所需。Benz認為,從逐漸減損的資產中提取資金,支付生活所需,絕非最佳的選擇。

維持投資金桶並沒有一體適用的良方,而是依據投資人的偏好、退休期間的投資組合複雜度、投資組合的最終目標,採行恰如其份的投資金桶維護方法。Benz建議以下三要訣,以幫助投資人找到維護投資金桶最適切的方法。

一:選擇從長期佈局的投資組合中,提領資產之最適法

不僅限於採用投資金桶策略的投資人,而是對所有已退休人士都至為關鍵的決定即為:投資人要如何持續從投資組合中提取資金。許多投資人能接受從投資組合中提取資金的概念;然在目前收益率處於超低水平的環境下,要有足夠支付生活所需的資金流,已更加不易了。

選項一:將收益與資本利得分配再投入於長期投資組合中,輔以再平衡

這也是Benz所謂的總報酬之嚴謹建構家(strict constructionist total return)投資組合管理策略。意即,已退休人士並非依賴投資組合標的所產生的股息、資本利得分配所產生的現金流,而是將收益進行再投資,並運用再平衡滿足資金需求。由於此法優先考量總報酬,而非投資收益,並結合再平衡的方式,長期嚴謹掌控投資組合的資產配置,因而廣受學術界歡迎。

然而,「再平衡」並非年年都能有效提供資金流以滿足生活所需,乃至於衍生出持有資金/現金投資金桶是否具有意義的疑問。Benz對投資組合進行的壓力測試,即結合總報酬與再平衡之法,並說明當單一標的的表現已超過目標水平之時,就進行再平衡,而非在投資組合的資產配置脫離軌道之時,才進行再平衡(後者較不易提供穩定資金流)。

選項二:運用收益分配以滿足年度資金流的需求;並運用再平衡提供額外的資金需求;另將資本利得分配進行再投資

此選項是許多投資顧問所採行的方式。退休人士不僅可用股息與債息支付生活所需,並依賴再平衡滿足額外的現金需求;並將資本利得分配進行再投資。不過,由於收益分配是可概略預估的,有助於評估支付家庭開銷的能力;然共同基金的資本利得分配卻完全無法預估。Benz認為,在市況不佳之時,花用收益分配似乎非為明智之舉。若從報酬極大化的角度來看,退休人士或許應將收益分配進行再投資,並以1號金桶(資金/現金)取而代之。

選項三:在市場處於低檔,將收益分配與/或資本利得分配進行再投資,並以現金投資金桶取而代之;在市場價格攀升之時,才花用收益或資本利得分配

這是一個市場導向的做法。當市場預期股票或債券價值下降之時,收益及資本利得分配就會再投入投資組合;因為在前述環境下,再平衡可能也不足以支付生活開支,導致退休人士必須在股債價值處於低水平的日子中,運用資金/現金投資金桶支付生活開支。反之,在市場價值水平處於高點之時,退休人士則花用投資組合收益分配,或資本利得分配。此法的成功關鍵在於「市場時機」,然找出適合所有資產類別的價值水平,是相當困難的。

二:資產配置取向

在建立維護投資金桶方法之時,找出一個理想的退休資產配置是最為不易的。尤其,它會決定從哪裡提取生活開支的資金、該如何配置超額報酬。以Benz對投資組合進行的壓力測試為例,她將超額回報配置於現金及短天期債券,並在市場上揚之時,加碼安全性相對較高的標的。前述的配置方式,可能並不適合所有退休人士。

選項一:偏保守型的投資組合

此法為退休之前與期間的標準資產配置選項,債券部位隨著投資年期變長而增加。鑒於配置於安全性資產的部位會逐漸上升,並滿足退休期間的收入需求,乃至於投資組合的價值會於退休期間下降。然而,隨著年歲增長,健康醫療支出也將隨之增加,因此流動性資金的比重必須隨之增加。實際上,退休人士能透過固定進行再平衡的方式,降低股票部位。不過,此法有幾個缺點;第一,這種方式不適合以將資產遺留給後代或慈善機構為目的,且擁有龐大投資組合的退休人士。這類型的退休人士,股票部位可能需要維持於高水平,以期有助於資產成長。第二,步入退休的投資人若採行積極型投資組合,對於報酬序列風險(sequence of return risk)更為敏感。

選項二:退休期間維持股債平衡的資產配置

運用此法,退休人士會固定運用再平衡的方式,將股票部位調回50%,債券與現金共為50%的配置比重。在市場上揚的環境中,股票的收益常優於債券,因此維持此類型的資產配置,大多意謂花費或再平衡的資金來自於股票部位。務實來看,在逐漸縮水的投資組合中,保持一個靜態的資產配置,可能代表退休人士並沒有配置足夠的部位在安全性標的之中。比方說,估計有10年退休期,且年約80歲的退休人士,若持有50%的股票、債券與現金共50%的資產配置,他可能面臨投資組合流動資金不足的問題。

選項三:偏積極型的投資組合

此法在投資組合初期,現金與債券比重較高,然步入退休之後,則轉為偏向積極配置的方式,可能有助於避免報酬序列風險(sequence of return risk),且增加投資組合規劃的可行性。然此法可能並不誘人,並增加退休人士在經濟狀況不佳之時,必須動用股票投資報酬的機率。

三:運用1號金桶的最佳時機

投資金桶策略的核心在於1號金桶。1號金桶應持有足夠因應1年-2年生活開支的流動資金。備有這些流動資產,將有助於退休人士在市場艱困之時,在不需要大幅改變生活水平的前提下,能避免動用到股票或債券等其他資產。此外,這些流動性資產能讓投資人在市場波動之時,一樣能高枕無憂。毫無疑問的,1號金桶不應用罄;然該如何運用1號金桶則因人而異了。

選項一:陸續使用1號金桶的資金,並定期填補

退休人士運用1號金桶做為支付生活所需之用,然後,再固定補足金桶。這是最簡單的方式。因為,假設發放股息的企業,突然宣佈減少配息,導至補足1號金桶的金流中斷,退休人士不必在短期內補足金流的短缺,而可以在年底維護投資組合之時,再仔細端詳該如何補足1號金桶的短缺資金。惟在市況不佳之時,以此方法維護投資組合金桶,則較費時費力。

選項二:唯有在市況不佳之時,才動用1號金桶

投資金桶策略的創始人-Harold Evensky在服務他的客戶時,即用此法。退休人士透過仰賴收入或再平衡的收益,或結合二者的方式,以支付生活開支。Evensky為他的客戶,運用再平衡做為取得資金流的主要方式。唯有在市況極為惡劣,例常的資金流無法滿足投資人日常所需之時,才會動用1號金桶。此法的最大優勢在於,投資人不需要投入太多的時間與精力,只要1號金桶不常用到,退休人士也就不需要固定的補足它。

- Jul 22 Sat 2017 23:52

退休資產該如何配置? | 中信小編

債券型基金在資產配置佔有舉足輕重的角色,尤其是退休的資產配置,但卻被大部分的投資者所忽略。總認為債券型基金的投資報酬率較低,還得承受波動風險,還不如投資銀行定存算了。如果對債券型基金真正了解,就會發現這是資產配置中不可或缺的一個標的。

資產配置的主要功能,是在可承受的風險下達到最大的報酬,然而報酬愈大所需承擔的風險就愈高。退休金規劃首重現金流的穩健,資金無法承受過大的波動,所以大部分的退休族群才將錢存在銀行。定存雖然穩健,但卻必須損失投資報酬率,導致較差的退休品質。如果資產中加入一些投資等級的債券型基金,不僅可以擁有穩定現金流量,也可以提升整體投資報酬率。

- Jul 22 Sat 2017 22:07

退休理財術-耶魯投資法 打造樂活退休

退休理財術-耶魯投資法 打造樂活退休

2017年07月22日 04:10

孫彬訓/台北報導

「耶魯投資法」著名的資產配置模型

基金投資在國內發展多年,在資產管理業者持續強調「資產配置」觀念下,國內投資人對這個詞一定不陌生,但為什麼要配置?怎麼配置?又是一大學問。

鉅亨網投顧策略長張榮仁指出,要擁有一個長線表現良好的投資組合已經很不容易,尤其是複雜的投資方案更是難投資,這邊舉一個長線投資相當著名的「耶魯校務基金投資長的策略」給投資人做參考。

美國耶魯大學校務基金投資長大衛.史文生(David Swensen)著名的資產配置模型,被視為一個可長可久的投資策略。第一、他領導的一支30人團隊,管理總規模達220億美元的耶魯校務基金,近20年的年化報酬率是驚人的13.7%。在他的領導下,耶魯大學每年1/3的校務預算是由史文生的團隊所貢獻。

第二、他的分類淺顯易懂,且便於執行。史文生將資產簡單分成六類:美國股票、成熟市場股票(不含美國)、新興市場股票、不動產證券化(REITs)、美國公債及抗通膨債券。依照耶魯大學校務基金的配置來看,股、債、不動產(REITs)的比例約為5:3:2。不同於傳統以債券為核心的投資法,這位傳奇大師相信,按照歷史資料,投資股票的長期報酬率很有吸引力,因此投資人應該以股票為核心來創造投資報酬。

但持股不能太過集中,建議以美股30%、成熟國家股票15%及新興市場股票5%,合計50%來構成股票部位。至於投資人用來分散投資風險的資產,是採用「美國公債」與「抗通膨債券」各占15%。公債可提供金融危機時的保障,而抗通膨債券則嚴格保護資產不受通膨所侵蝕。至於「不動產證券化」(占20%)這項介於股票與債券間的商品,則讓投資人能以較低的代價,提供因應通膨的能力。

張榮仁指出,而這個看似簡單的配置方式經過系統回測運後,過去15年來(2001~2015),這樣的投資組合年化報酬率約7.4%,單純投資美股則是5.6%,再看年化波動度,投資組合為11.6%,純美股投資的波動度則高達15.6%。

- Jul 22 Sat 2017 21:42

【四桶金投資法】49歲有1千萬退休 「買樓收租不理想

【四桶金投資法】49歲有1千萬退休 「買樓收租不理想」

170705

建立時間 (HKT): 0722 08:00

打工仔勞碌半生,之後當然想舒服地退休,不過,即使工作多年有一定積蓄,也不一定足夠應付之後幾十年的生活。從事理財規劃及教育工作逾十年的林昶恆(Alvin),於二零零三年開始以「四桶金」的組合理財投資,現跟太太累積約一千萬退休金,並出版書籍《四桶金富足退休指南》,分享退休理財策略。何謂「四桶金」﹖Alvin認為每人應把財富分為四部分,包括「應急資金」、「人身風險儲備」、「平穩收益組合」、及「長遠進取組合」,分散風險。

第一是「應急資金」,主要應付突如其來的情況或資金需要,「因為如果全把資金用作投資,當你有資金需要時,即使輸錢,也被逼套現。」Alvin指金額一般是三至六個月的日常支出,多是放在銀行的存款或現金,而剛剛退休的因為沒有新入息,所以在這一部分可能要預備一年支出。

- Jul 04 Tue 2017 01:22

Yahoo 即時股價

Yahoo 即時股價

XCEL 的讀法 在儲存格使用下面函式 台股 =NUMBERVALUE(WEBSERVICE("http://download.finance.yahoo.com/d/quotes.csv?s=2412.TW&f=l1")) 美股 =NUMBERVALUE(WEBSERVICE("http://download.finance.yahoo.com/d/quotes.csv?s=KO&f=l1")) 上面 f=XXX 即為格式,可以參考

- Jul 04 Tue 2017 00:42

單身族如何做退休資產管理?

- Jun 06 Tue 2017 22:56

啓動樂退方程式 配置美債就對了

啓動樂退方程式 配置美債就對了

2017-06-06 17:10 經濟日報 黃英傑

元大投信今年第一季領先同業發行三檔20年期(以上)美債ETF(原型、槓桿、反向),第二季再度與美國洲際交易所(ICE)合作推出具有國際指標性的「元大美國政府7~10年期債券ETF傘型(原型、槓桿、反向) 基金」。預計2017年6月7~9日募集。

元大投信認為美國政府債券ETF適合作為退休規劃標的之一,因為退休理財規畫時間可能達30年或更久,如何為退休配置找到好的商品,資產配置成為大家必須面對的課題!!

所謂資產配置的目的為在可承受的風險下達到穩健的報酬,然而報酬要求愈大所需承擔的風險就會愈高。債券基金在退休規劃占了舉足輕重的角色,提供了資產配置中穩定整體報酬的功能。

過去幾年國人偏好以高收益債做為主要收息資產配置,但金融市場永遠複雜難測,若單單只配置高收益債做為核心收息資產,高波動可能會讓投資人領息領得不安心。以金融海嘯為例,高收益債自高點的跌幅超過四成,當時違約率飆高,一旦違約,將打破等到債券到期就可拿回本金的迷思。

美國政府債券體質優,穆迪信用評等為Aaa*,是信用品質最高的債券,過去幾年美國實行QE造成低利率,而高收益債雖然擁有高息率,但價格波動大,若能配置各一半的美國政府債和高收益債,就可以滿足收息需求,又能發揮穩定資產的作用,這是最簡單的資產配置概念。

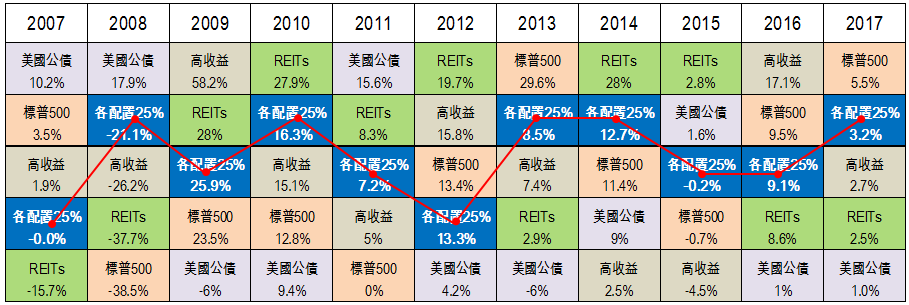

美國政府債之所以適合用來做資產配置主要是跟各類資產大多呈現負相關或低度相關性,這樣的特性,當多數資產遇到市況不佳同時下跌時,美國政府債可以逆勢表現。由表一顯示,2008年金融海嘯時,美國股票、REITs、高收益債等各類資產大跌時,美國政府債逆勢上漲18%,顯示資產中搭配美國政府債會減少整體資產虧損幅度,也會讓每年的報酬表現更加穩定。

中國持有美國政府債約1.1兆美元,為什麼要購買這麼多美國政府債?因為中國龐大外匯存底需要有出處,若以安全性為首要考量並兼具收益性,美國政府債顯然是最佳的去處。如果您還在尋找好的退休規劃商品,美國政府債ETF將是最佳選擇之一。 (資料來源:彭博資訊、2017/05)

表:加入美國政府債將使資產的報酬表現更穩定。 資料來源:彭博資訊、摩根大通、元大投信整理,2017/05 。美國公債為ICE 美國政府7至10年期債券指數、高收益債為巴克萊美國高收益債指數、REITs為NAREIT Equity REIT Index。*穆迪(Moody‘s)信用等級分為Aaa、Aa、A、Baa、Ba、B、Caa、Ca、C。以上僅為歷史資料,不代表實際報酬率及未來績效保證,不同時間結果亦可能不同,以上資料僅供參考。投資人應注意包括利率風險、債券交易市場流動性不足等風險,如:美國公債目前評等為Aaa,未來將依實際情況而可能有不同評等結果。

表:加入美國政府債將使資產的報酬表現更穩定。 資料來源:彭博資訊、摩根大通、元大投信整理,2017/05 。美國公債為ICE 美國政府7至10年期債券指數、高收益債為巴克萊美國高收益債指數、REITs為NAREIT Equity REIT Index。*穆迪(Moody‘s)信用等級分為Aaa、Aa、A、Baa、Ba、B、Caa、Ca、C。以上僅為歷史資料,不代表實際報酬率及未來績效保證,不同時間結果亦可能不同,以上資料僅供參考。投資人應注意包括利率風險、債券交易市場流動性不足等風險,如:美國公債目前評等為Aaa,未來將依實際情況而可能有不同評等結果。